鐵礦石價格調整 存在高位回落風險

來源:中國證券報

2023-01-20 10:11:01

原標題:鐵礦石價格調整 存在高位回落風險

來源:中國證券報

原標題:鐵礦石價格調整 存在高位回落風險

來源:中國證券報

● 本報記者 王超

在監(jiān)管層今年就鐵礦石價格非理性上漲三次發(fā)聲后,部分市場人士告誡投資者,警惕鐵礦石價格中長期高位回落風險。

1月19日,大連商品交易所鐵礦石期貨主力2305合約收于852.5元/噸,較1月13日的高點883元/噸有所下調。

接受采訪的多位市場人士表示,主導本輪鐵礦石現(xiàn)貨走高的邏輯在于市場預期需求端或存在較大提升,從而推動現(xiàn)貨價格不斷走高,國內期貨價格也隨之上漲。但從內外盤比價來看,內盤期貨價格反彈幅度遠低于外盤。中長期來看,基于供需格局轉變、調控力度加大等因素,鐵礦石價格存在高位回落風險。

境外市場是主要推漲力量

綜合大商所、中國海關等相關數(shù)據(jù)顯示,2022年11月以來,鐵礦石價格進入上漲階段,但境內外、期現(xiàn)貨表現(xiàn)不一。我國鐵礦石期貨主力合約結算價從613元/噸上漲至1月13日的870元/噸,漲幅42%。期間,普氏指數(shù)上漲58%,新交所鐵礦石掉期主力合約上漲60%、青島港61.5%PB粉上漲35%。從絕對價格看,我國鐵礦石期貨主力合約價格低于普氏指數(shù)、新交所掉期、港口現(xiàn)貨價格。

“境外市場因素是本輪鐵礦石價格上漲的主要推動力量,而國內鐵礦石期貨價格及漲幅明顯低于普氏指數(shù)、新交所價格,絕對價格也低于港口主流現(xiàn)貨。”不少市場人士表示。

銀河期貨鐵礦高級研究員丁祖超介紹,由于鐵礦石期貨價格長期呈現(xiàn)貼水現(xiàn)貨價格,因此對比海外新加坡鐵礦掉期來看,從2022年11月份以來,國內大連鐵礦石主力合約相較于新加坡鐵礦掉期貼水均值在7%以上,2023年以來貼水進一步拉大到9%。但對比去年同期貼水幅度接近20%,過去五年均值貼水幅度超15%來看,當前鐵礦盤面估值明顯偏高。

永安期貨北京研究院常務副院長朱世偉向中國證券報記者表示,國內期貨市場實施嚴格的風控措施和有效的實物交割制度,保障市場平穩(wěn)運行和功能發(fā)揮。新交所鐵礦石掉期、期貨等以鐵礦石普氏指數(shù)為標的,采用現(xiàn)金交割,其衍生品市場規(guī)模遠小于國內鐵礦石期貨,更容易受到海外投資資金、基金等沖擊。相對來說,國內鐵礦石期貨采取實物交割制度,國內期貨市場以“穩(wěn)字當頭”,監(jiān)管風控措施較為嚴格,市場運行更平穩(wěn)有序,多數(shù)期貨價格和漲幅低于境外指數(shù)、衍生品。

市場監(jiān)管持續(xù)強化

受監(jiān)管層喊話影響,大連鐵礦石期貨價格在1月13日創(chuàng)出階段性新高后震蕩回落。主力2305合約1月16日跌幅高達4.31%。今年以來,為遏制鐵礦石過度炒作,監(jiān)管層已多次發(fā)聲。繼發(fā)改委三次喊話之后,在期貨市場監(jiān)管方面,大商所長期以來也在持續(xù)加強市場一線監(jiān)管工作,尤其是針對鐵礦石品種,持續(xù)強化預研預判,走在風險曲線之前及時主動打出各項監(jiān)管“組合拳”。

中國證券報記者了解到,在近年來國內國際大宗商品波動較大的背景下,國內期貨市場秉持著“穩(wěn)字當頭”的原則,持續(xù)加強市場一線監(jiān)管工作。2020年初以來,大商所主動打出監(jiān)管“組合拳”。一是收緊風控參數(shù)。2020年以來累計在鐵礦石品種上采取風控措施17次,通過提高交易成本、收緊持倉和交易限額等方式,抑制過度投機。目前鐵礦石品種交易保證金13%,每個合約的交易限額為2000手,持倉限額為15000手,橫向縱向均為國內期貨市場全品種的較嚴水平。二是分類精準監(jiān)管。以實際控制關系賬戶管理為抓手,從嚴開展實控關系管理和持倉意圖問詢;優(yōu)化套期保值服務,支持產業(yè)客戶參與鐵礦石期貨避險保值。三是零容忍打擊違規(guī)行為。大商所持續(xù)加強與宏觀管理部門溝通,發(fā)揮五位一體監(jiān)管協(xié)作,加強期現(xiàn)聯(lián)動監(jiān)管。2020年以來,累計查處鐵礦石品種異常交易194起,違規(guī)線索33起,對26名客戶實施暫停開倉等自律處分,形成威懾,維護市場運行秩序。

“從供需分析來看,鐵礦石期貨盤面估值明顯偏高,同時政策調控力度和頻率加大,雖然在期貨價格高位市場博弈程度會加大,價格下跌趨勢不會一蹴而就,但資金對盤面估值推升動力明顯會轉弱,同時后市交易邏輯有望轉向現(xiàn)實,價格高位回落風險較大。”丁祖超表示。

2023年或前高后低

對于此輪鐵礦石價格的一路走高,在多位分析人士看來,多方面因素導致價格反彈。其中的主要邏輯在于市場對于需求端的“強預期”,但近日來期貨價格已率先出現(xiàn)見頂回落的勢頭。

浙商期貨研究院黑色系項目負責人江文敏認為,本輪鐵礦石期貨價格上漲可歸因于以下四點。首先,2022年10月份鐵礦石掉期價格大跌,市場對于2023年供應增量的預期有所改變,隨后11月和12月掉期價格出現(xiàn)了較大幅度的反彈。其次,從需求端看,2022年四季度鐵水產量高于2021年第四季,但鋼廠鐵礦石庫存很低。尤其臨近年底,鋼廠對鐵礦石有補庫的剛性需求。全年來看,2022年全年粗鋼產量下滑2.1%,但鐵水產量僅下滑0.8%。同時2022年廢鋼市場供應緊張,導致廢鋼相比鐵水失去成本優(yōu)勢。第三,從供應端看,2022年全年鐵礦石進口下降,主要是非主流礦,其中印度加征鐵礦石出口關稅以及地緣局勢緊張是兩大主要原因。同時,國產礦產量也有所下降。第四,宏觀預期方面,2022年四季度以來,國內外市場交易的主基調開始發(fā)生變化。美聯(lián)儲加息預期出現(xiàn)調整,國內防疫政策及時優(yōu)化,使得此前較為悲觀的市場預期發(fā)生了改變。

當前鐵礦石現(xiàn)貨市場需求端存在較大改觀,下游鋼廠有主動補庫需求,港口現(xiàn)貨成交和遠期成交也有所改善,從中長期來看,多位分析人士并不看好鐵礦石價格強勢格局,認為全年將呈現(xiàn)前高后低特征。中鋼期貨黑色分析師趙毅向中國證券報記者表示,當前鐵礦石市場供需雙向均有走弱跡象。供應方面,全球發(fā)運量回落,其中巴西方面財年沖量結束,疊加夏季汛期影響,淡水河谷減量明顯,而澳大利亞方面相對平穩(wěn)。需求端看,鋼廠業(yè)績情況較前期略有好轉,鐵水產量同步回升,但整體波動不大,且鋼廠春節(jié)補庫接近尾聲,需求驅動力下降。展望未來,如果當前價格已充分反映了春季預期,那么需要提防需求不及預期時的回調風險。

想爆料?請登錄《陽光連線》( https://minsheng.iqilu.com/)、撥打新聞熱線0531-66661234或96678,或登錄齊魯網官方微博(@齊魯網)提供新聞線索。齊魯網廣告熱線0531-81695052,誠邀合作伙伴。

地方兩會繪就產業(yè)發(fā)展藍圖

- 新能源、新材料、數(shù)字經濟、元宇宙等領域成為多地2023年產業(yè)部署的重點。加快布局氫能產業(yè)多地明確把大力發(fā)展新能源、新材料產業(yè)作為2023年...[詳細]

- 中國證券報 2023-01-20

全國大部地區(qū)以良至輕度污染為主

- 本報記者李欣北京報道2023年1月19日,中國環(huán)境監(jiān)測總站聯(lián)合中央氣象臺、東北、華南、西南、西北、長三角區(qū)域空氣質量預測預報中心和北京市...[詳細]

- 中國環(huán)境報 2023-01-20

保持定力在堅持中深化

- “四風”問題沉疴已久,糾治“四風”貴在堅持、難在堅持,成功也在堅持。要保持戰(zhàn)略定力,繼續(xù)看住一個個節(jié)點、解決一個個具體問題,在堅持...[詳細]

- 中國紀檢監(jiān)察報 2023-01-20

?新春走基層丨山東高唐:“錦鯉村”游出“甜日子”

- 喜迎春節(jié)樂鄉(xiāng)村,1月16日,臘月二十五,山東省高唐縣三十里鋪鎮(zhèn)徐馬新村社區(qū)洋溢著濃濃的年味兒。“靠發(fā)展錦鯉產業(yè),咱村老百姓日子越過越...[詳細]

- 人民網山東頻道 2023-01-19

“婆婆嘴”老宋的最后一個春運

- “小劉,趕集買年貨別怕繞遠啊,要從鐵路橋涵通過。鐵路沿線的村莊里,你總會聽到一位穿著警服的鐵路公安老宋的細心的“嘮叨”,叮囑村里的...[詳細]

- 中國警察網 2023-01-19

新春走基層|電商賦能茶業(yè)發(fā)展 茶農走上致富“高速路”

- “歡迎我們新進直播間的朋友啊,第一款給大家介紹的是二號鏈接,二號鏈接是咱們的一款秋茶……”春節(jié)前的山東省日照市嵐山區(qū)巨峰鎮(zhèn)格外熱鬧...[詳細]

- 人民網山東頻道 2023-01-19

多地出臺政策 鼓勵返鄉(xiāng)置業(yè)

- 江西南昌安義縣出臺政策,春節(jié)期間,對在安義縣購買新建商品住宅的購房者,最多可按300元/平方米給予補貼。返鄉(xiāng)置業(yè)優(yōu)惠多日前,江西南昌安...[詳細]

- 中國證券報 2023-01-19

發(fā)力三大領域 地方兩會聚焦促消費

- 專家表示,消費是穩(wěn)定經濟發(fā)展的“壓艙石”。廣東提出,支持住房改善、新能源汽車、綠色智能家電等大宗消費。促進服務消費模式創(chuàng)新提振文化...[詳細]

- 中國證券報 2023-01-19

山東發(fā)布《基層特種設備安全監(jiān)察員能力建設要求》

- 本報訊2022年12月31日,山東省《基層特種設備安全監(jiān)察員能力建設要求》(以下簡稱《建設要求》)發(fā)布,2023年1月31日實施。該標準是國內首...[詳細]

- 中國市場監(jiān)管報 2023-01-19

2022最難忘的一天

- 編者按每一批合格食品的背后都站著這樣一群人,他們從早到晚穿梭于縣市鄉(xiāng)鎮(zhèn)的街頭巷尾,抽檢各大農貿市場、學校、超市的食品,默默守衛(wèi)人民...[詳細]

- 中國市場監(jiān)管報 2023-01-19

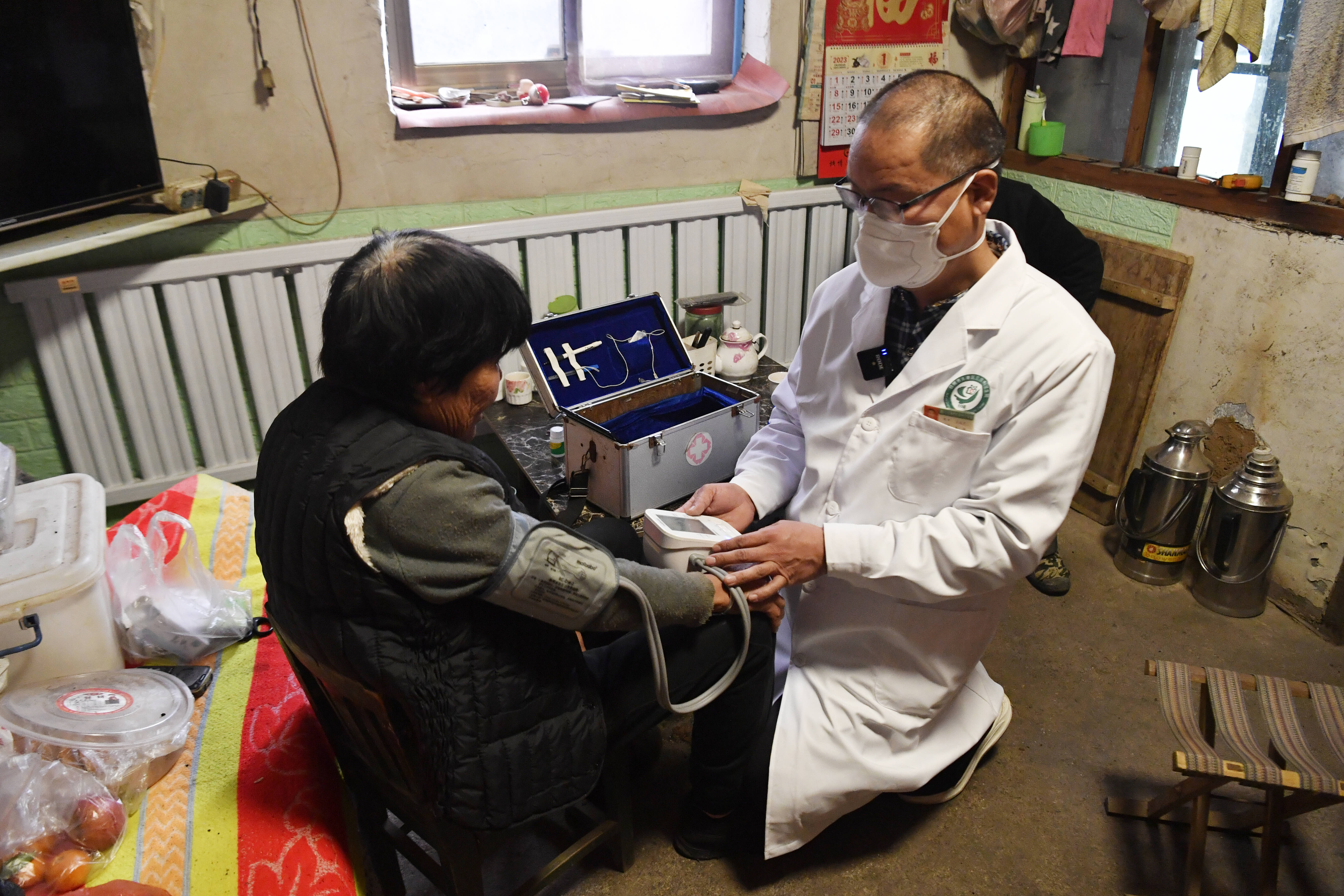

搭建救治醫(yī)共體 重點人員全幫包

- 搭建救治醫(yī)共體重點人員全幫包山東禹城農村防疫見聞(2023-01-19)稿件來源 新華每日電訊新華聚焦新華社濟南1月18日電(記者賈云鵬)“今天...[詳細]

- 新華每日電訊 2023-01-19